※このサイトは楽天インシュアランスプランニング株式会社が運営し、掲載する保険会社に一括して見積もりを依頼するサービスを提供しています。

(最終更新日:2024年06月27日)

若いときに比べて「自動車保険の保険料が高くなった」と感じる高齢者(シニア)ドライバーの方も多いのではないでしょうか?保険料が高いなと感じたら、補償内容を見直したり、場合によっては別の自動車保険に変えたりすることもありますが、「そもそも高齢者は保険料の相場が高いのでは」「高齢者で新たに加入できる自動車保険はないのでは」など、心配されることもあるでしょう。

この記事では、高齢者ドライバーの自動車保険の保険料を抑える方法やおすすめの補償や特約についてもご紹介します。

自動車保険は原則として、年齢が若い人ほど保険料の負担が大きくなる傾向があります。年齢によって事故のリスクが異なるため、保険会社では、車を運転する人の年齢の範囲や記名被保険者の年齢層に応じて保険料率を区分し、年齢が上がるほど保険料の割引率を高く設定するからです(なお、具体的な年齢区分の設定や保険料の割引率は保険会社によって異なります)。

したがって、若年ドライバーの事故リスクはもっとも高くなり、保険料が上がります。しかし、昨今、高齢者ドライバーによる交通事故が深刻化するにつれて、若年ドライバーだけでなく高齢者ドライバーの事故リスクの高さも保険料率の区分に反映されるようになりました。

では、まずは高齢者ドライバーの自動車事故のリスクについてみていきましょう。

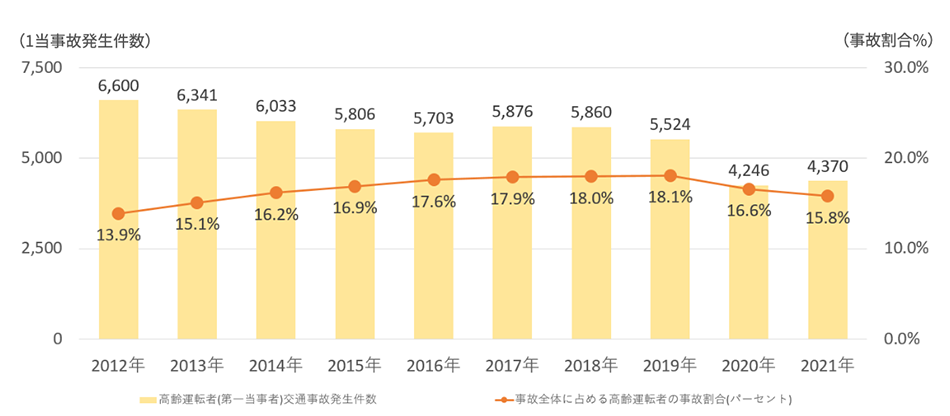

近年、自動車の安全性能がアップしており、全国的に見ても自動車事故の件数は減少傾向にありますが、高齢者ドライバーによる自動車事故はどのくらい件数があるのでしょうか。

警視庁が公表している「高齢運転者(第1当事者)の交通事故発生状況(2022年中)」よると、2013年は42,041件の交通事故発生件数のうち15.1%にあたる6,341件は高齢者ドライバーが関与した事故でした。2022年のデータでは、交通事故発生件数は30,170件と約10,000件減少していますが、15.2%にあたる4,579件が高齢者ドライバーによるものでした。

高齢運転者の交通事故発生状況(2022年)

※「1当事故発生件数」とは、高齢運転者が第1当事者となった交通事故発生件数です。

出典:警視庁「防ごう!高齢者の交通事故!」

自動車の性能向上に加えて、交通事故に対する国民の意識が変わった結果、全年代での交通事故発生件数は減少したといえます。しかし、高齢者ドライバーの事故割合は以前よりも多くなっています。つまり高齢者ドライバーによる交通事故は全体で見ると増加傾向にあるとも考えられます。

では、高齢者ドライバーは、具体的にどのような自動車事故を起こしやすいのでしょうか。

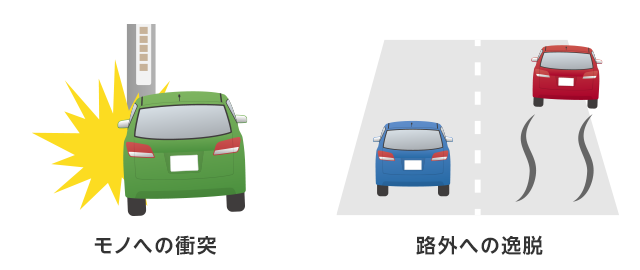

75歳以上のドライバーと75歳未満のドライバーを比較すると、75歳以上のドライバーは「単独事故」の割合が高い傾向にあります。単独事故とは、以下の図のように、運転者が単独で起こした相手がいない交通事故を指します。

75歳以上のドライバーに多い事故

出典:警察庁「令和4年における交通事故の発生状況等について」より加工して掲載

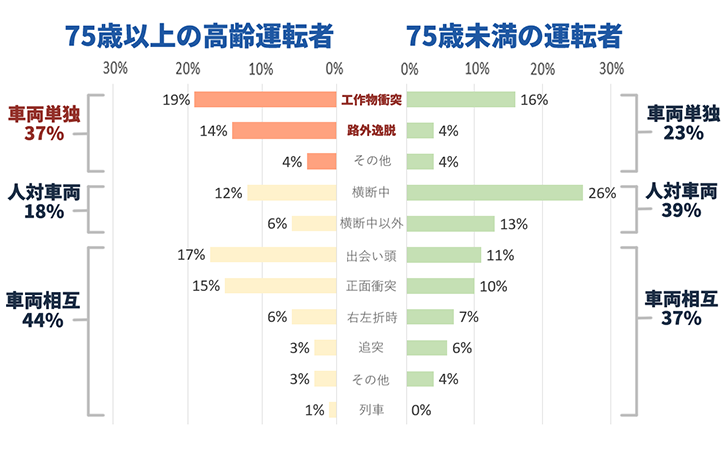

75歳以上の高齢者ドライバーが引き起こす単独事故の要因としてもっとも多いものが、分離帯や標識、信号機などの「工作物衝突」と呼ばれる事故です。以下の図表では約24.4%を占めています。

また、運転時に見誤り道路外を走行してしまう「路外逸脱」と呼ばれる事故の割合についても、75歳未満の発生率が約4%ほどである一方で、75歳以上の高齢者の割合は約15.2%と高い割合になっています。

高齢者ドライバーに多い死亡事故の類型

出典:警察庁「令和4年における交通事故の発生状況等について」

この結果からも、高齢になるほど単独事故を起こしやすいことがわかります。自動車保険に加入している場合には、単独事故にも備えられる補償内容になっているかについても確認しておくことが大切です。

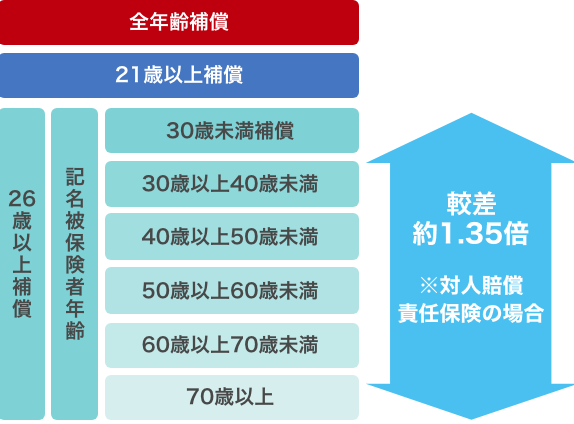

年齢は、自動車保険の保険料を決める要素のひとつです。保険料は、契約時に設定する運転者年齢条件と、おもに車を運転される方(記名被保険者)の年齢によって異なります。

運転者年齢条件とは、補償対象となる運転者の範囲を年齢で区切るしくみです。一般的に、運転者が若いほど事故発生のリスクが高いと考えられるため、保険料も高く設定されています。

たとえば、「全年齢補償」や「21歳以上補償」「26歳以上補償」などの区分が設けられている保険商品の場合は、「26歳以上補償」を設定した際にもっとも保険料が安くなります。

運転者の年齢範囲に応じた区分

出典:損害保険料率算出機構「自動車保険の概況2022年度(2021年度統計)」より抜粋

さらに、運転年齢条件に加えて記名被保険者の年齢によっても保険料率が変わります。記名被保険者とは、おもに車を運転する方のことです。

保険会社によって異なりますが、一般的に運転年齢条件では「全年齢補償」や「21歳以上補償」「26歳以上補償」などと設けられていた年齢区分が、「30歳未満」、「30歳以上40歳未満」、「40歳以上50歳未満」、「50歳以上60歳未満」、「60歳以上70歳未満」、「70歳以上」などとより細かく設定されています。

運転者の年齢と記名被保険者の年齢という2つの観点を設けて保険料率を判断しているのは、年齢による事故発生リスクの差を公平に反映させる目的があります。高齢者による事故発生割合がほかの年代よりも高い点を保険料に反映できるようなしくみになっているのです。

記名被保険者の年齢層は6つに分類される

出典:損害保険料率算出機構「自動車保険の概況2022年度(2021年度統計)」より抜粋

ここまで、年齢条件などによってリスクが変わり、高齢者ドライバーの保険料が上がるという点をお伝えしてきました。ここからは、高齢者ドライバーの自動車保険料を抑えるための方法を2つご紹介します。

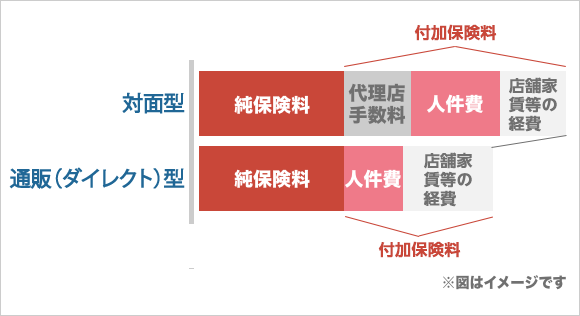

自動車保険はおもに「対面販売型(対面型)」と「通販型(ダイレクト型) 」の2種類があります。

対面販売型(対面型) とは、保険会社が代理店を通じて対面で販売するタイプの自動車保険です。自動車のディーラーや保険代理店の店舗で、担当者が顧客に合った最適な保険のプランを提案してくれるという特徴があります。

事故発生時にも、保険会社の事故発生のサービスセンターに電話をする、自動車保険に加入した代理店に連絡をして代理店から連絡を取ってもらう、などの方法が一般的です。加入者それぞれに担当者が付き、加入時および事故発生時にも担当者や代理店が窓口となってくれるため安心です。

一方、通販型(ダイレクト型)とは、インターネットや電話などで保険会社と直接契約するタイプです。通販型(ダイレクト型)の場合はご自身で自動車保険に関する情報を探し、その情報をもとにインターネットや電話で申込み手続きをおこないます。事故発生時もご自身で保険会社に連絡を行わなければいけない点には注意が必要です。

ただし、通販型(ダイレクト型)の自動車保険は、代理店が介在しないため代理店手数料や営業担当者の人件費などのコストがかかりません。その分、対面販売型(対面型)よりも自動車保険の保険料は抑えられる傾向にあります。また、保険会社によっては、インターネットから申込むことで割引を行っていることもあります。

年齢区分で保険料が高く設定されている高齢者ドライバーの方で「できるだけ自動車保険の保険料を抑えたい」と考える際には、メリット・デメリットも踏まえたうえで、通販型(ダイレクト型)の自動車保険を検討してみるとよいでしょう。

保険料のしくみの違い

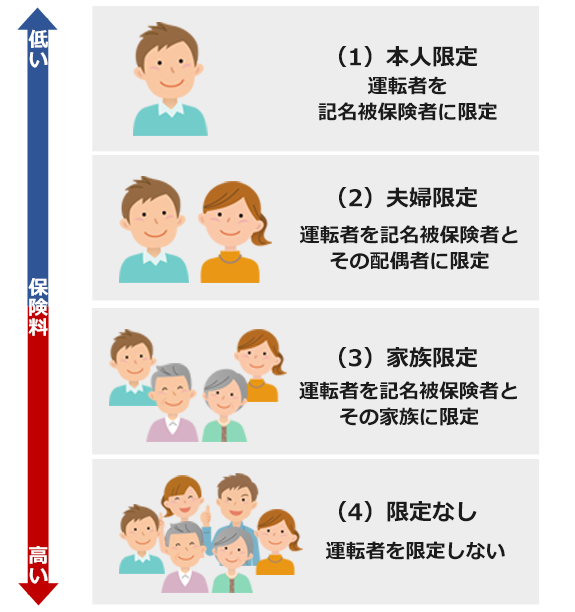

自動車保険には、補償の対象となる運転者を絞ることで割引が適用される「運転者限定特約」があります。補償対象者の範囲は保険会社によって異なりますが、一般的には以下のように分けられています。

補償される運転者の範囲の分類

※上記の分類は保険会社によって異なります。

一般的に、運転者限定特約を利用せず、運転者を絞らずに誰でも補償の対象となる「限定なし」の保険料が一番高く、「本人限定」、「夫婦限定」「家族限定※」の順に保険料の割引率が高くなります。現在、ご自身以外に運転する方がいなければ、運転者を限定することで保険料を抑えることができるでしょう。

また、高齢者ドライバーの方のなかには、普段ほとんど運転せず、年に数回程度しか運転しない、という方もいるかもしれません。そのような方には1日単位で加入できる自動車保険の活用も視野に入れて検討してみてもよいでしょう。

※「自動車保険の参考純率改定(2017年5月11日金融庁長官への届出、2017年5月30日適合性審査結果通知受領)」により、2019年1月以降、複数の保険会社が運転者の範囲から「家族限定」を廃止しました。加入する保険会社によっては家族限定ではなく本人限定や夫婦限定で運転者の範囲を限定し、保険料を抑える方法を検討することになります。

「自動車の年間の走行距離」も、自動車保険の保険料を決定する要因のひとつです。

一般的には、自動車保険の契約時に、「3,000km以下」「3,000km超5,000km未満」「5,000km超10,000km未満」「10,000km超15,000km未満」などの区分を選びますが、この走行距離が多いほど保険料は高くなります(なお、具体的な走行距離の設定は保険会社によって異なります)。

高齢になると、長距離運転は控え、近距離でのみ運転する方もいらっしゃるでしょう。自動車保険の契約当初よりも、走行距離が減る可能性はありますので、年間の走行距離の区分を確認してみることも、保険料の見直しのポイントとなります。

また、自動車の「使用目的」も、自動車保険の保険料に影響します。使用目的は、一般的に「日常・レジャー」「通勤・通学」「業務」の3つに分かれています(保険会社によっては、「家庭用」と「業務用」に分かれている場合もあります)。保険料が一番安いのが「日常・レジャー」、比較的高めなのが「通勤・通学」、一番高いのが「業務」という順になります。

高齢者ドライバーの場合、この「使用目的」が現状に合っていないことがあるかもしれません。自動車保険の契約当初は通勤や業務に使っていたとしても、退職後は日常生活やレジャーしか使用しないとなれば、使用目的を変更し保険料を抑えることができる可能性があります。

補償を手厚くしたり、特約を付帯したりすると、そのぶん自動車保険の保険料は上がります。しかし、安心して運転するためにご自身に必要な補償を備えることは大切です。ここでは、高齢ドライバーの方におすすめの自動車保険の補償について2つご紹介します。

おすすめの補償内容の1つ目は、「人身傷害保険」です。

人身傷害保険とは、契約車両への乗車中に交通事故が発生して運転者や同乗者がケガを負った場合に、過失割合に関わらず実際の治療費や休業損害などを補償する保険です。この人身傷害保険は、単独事故の場合も補償の対象となります。

前述のとおり、高齢者ドライバーはほかの年代に比べて、他人を巻き込む自動車事故だけではなく単独事故を起こす割合が高くなっています。自賠責保険だけでは運転者自身に対する備えができないため、人身傷害保険で備えておくとよいでしょう。

2つ目の特約は、「弁護士費用特約」です。弁護士費用特約は、契約車両に搭乗中の事故やその他自動車事故以外の日常生活の事故で、相手方に損害賠償を請求する際にかかる弁護士費用を補償する特約です。契約者に責任がなく損害賠償責任が生じないもらい事故の場合には、弁護士法第72条「非弁活動の禁止」への抵触を避けるため保険会社では交渉をおこなうことができず、ご自身で相手方と交渉するなどの対処をしなければいけません。

しかし「弁護士費用特約」に加入していれば、示談交渉などを弁護士に依頼できるだけでなく、依頼時にかかる弁護士費用を補償します。

さらに、保険会社によっては、自動車事故だけではなく日常生活で発生する事故に関連する相手方との交渉に対応しているタイプの弁護士費用特約を用意しているケースもあります。たとえば、自動車だけでなく、自転車で起きた事故に関しても弁護士が示談交渉も可能な場合があり、より広い範囲の補償が欲しいという方にはおすすめです。

高齢者ドライバーの方は自動車保険の契約当時よりも保険料が高く設定されている可能性があるため、保険料を少しでも抑えたいという方も多いでしょう。一方で、高齢だからこそ安心して運転するための補償も大切です。このように保険料と補償のバランスを考えて、自分にあった自動車保険を探してみたいという場合には、自動車保険の一括見積もりサイトを活用するとよいでしょう。

一括見積もりサイトは、複数の保険会社の商品の見積もりを一括で取ることができ、補償内容や保険料を手軽に比較することができます。

この記事では、高齢者ドライバーの自動車保険についてご紹介しました。交通事故の発生数のなかでも高齢者ドライバーによる事故の割合は高く、そのような状況を踏まえて高齢者の自動車保険の保険料は高く設定されています。

なるべく保険料を抑えるためには、通販型(ダイレクト型)の保険を選択したり、補償の対象となる範囲を狭めたりとさまざまな方法があります。また高齢者ドライバーであるがゆえに、いざというときに心強い補償や特約が必要になる場面もあります。保険料を抑えることは大切ですが、ご自身に合った補償内容という観点でもしっかりと検討する必要があります。保険料のバランスを意識しつつ適切な保険や補償を選びたいというときには一括見積もりサイトで比較してみることもおすすめです。

外資系生命保険会社にて営業、その後税理士事務所に勤務しながらファイナンシャルプランナー資格を勉強し、CFP®と1級FP技能士を取得。その後、自身のFPとしての知識と投資・資産運用の経験を活かし独立、㈱あせっとびるだーずを設立し現在に至る。法人として株式投資や不動産投資をおこないつつ、ファイナンシャルプランナーとしての相談業務や投資と資産運用を教えるマネースクールなどを運営する。

https://fpoffice.okane-iroha.com/

【保有資格】

1級FP技能士・CFP®・宅地建物取引

※CFP®、CERTIFIED FINANCIAL PLANNER®、およびサーティファイド ファイナンシャル プランナー®は、米国外においてはFinancial Planning Standards Board Ltd.(FPSB)の登録商標で、FPSBとのライセンス契約の下に、日本国内においてはNPO法人日本FP協会が商標の使用を認めています。

※このページの内容は、一般的な情報を掲載したものであり、個別の保険商品の補償/保障内容とは関係がありません。ご契約中の保険商品の補償/保障内容につきましては、ご契約中の保険会社にお問合せください。

※税制上・社会保険制度の取扱いは、このページの掲載開始日時点の税制・社会保険制度に基づくもので、すべての情報を網羅するものではありません。将来的に税制の変更により計算方法・税率などが、また、社会保険制度が変わる場合もありますのでご注意ください。なお、個別の税務取扱いについては所轄の税務署または税理士などに、社会保険制度の個別の取扱いについては年金事務所または社会保険労務士などにご確認のうえ、ご自身の責任においてご判断ください。

(掲載開始日:2022年10月24日)

2310729-2410

最短5分から

1番安い自動車保険を見つけよう!