※このサイトは楽天インシュアランスプランニング株式会社が運営し、掲載する保険会社に一括して見積もりを依頼するサービスを提供しています。

(最終更新日:2022年12月28日)

自動車保険は「なんだか難しそう」と思う方もいるのではないでしょうか。そのため、自動車保険の加入時になんとなく選んだプランやおすすめされたプランのまま……、ということは珍しくありません。しかし、自動車保険は上手な選び方をすれば、保険料をできるだけ抑えながらご自身に適切な補償を付けることが可能です。そこでこの記事では、必要な補償の決め方、保険料を抑えるためのポイントなどをわかりやすく解説。自動車保険のおすすめの選び方をご紹介します。

「自動車保険」と聞いたとき、どんな保険をイメージするでしょうか。実は自動車保険(広義)には「自動車損害賠償責任保険(以下、『自賠責保険』といいます)」と「任意保険(以下、『自動車保険』といいます)」の2つがあります。両者の違いは、まず、強制加入(自賠責保険)か任意加入(自動車保険)かどうか、となります。

自賠責保険は、自動車が急速に普及した頃に、あまりに多い事故被害者を救済する目的でできたもので、必ず加入しなければならないことが法律で定められています。自賠責保険に加入しないまま運転すると1年以下の懲役または50万円以下の罰金に処せられ、免許停止にもなります。

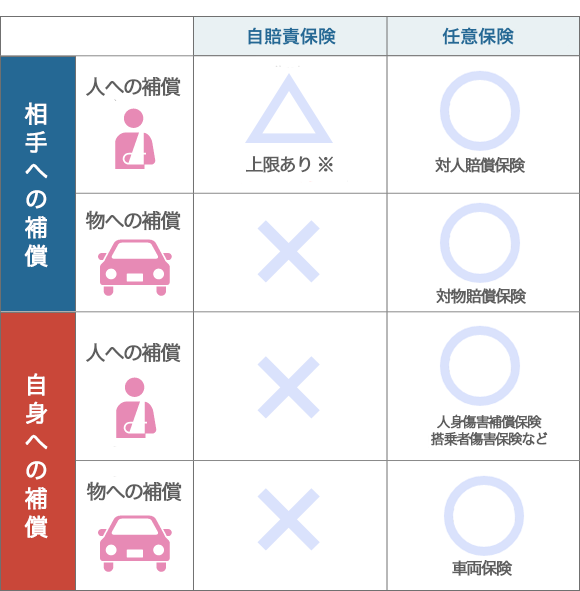

しかし、自賠責保険が強制加入だからといって、補償が十分であると考えて大丈夫でしょうか?下図の【自賠責保険と任意保険の補償の違い】を見ると、「相手への補償」の中の「人への補償」の欄に自賠責保険は「△」の印が付いています。

なぜ「△」の印なのかというと、補償はあるものの補償金額には上限額があるということを示しています。万が一、ご自身が自動車事故を起こし相手に損害を与えた場合の補償金額を見てみましょう。

具体的には、事故の相手方が死亡した場合には最高3,000万円、後遺障害を負わせた場合には4,000万円~75万円、傷害を負わせた場合には最高120万円という補償の上限額が自賠責保険には設定されています。

自賠責保険と任意保険の補償の違い

自賠責保険だけでなく、自動車保険についても上図を見てみましょう。自動車保険(上図では「任意保険」と記載)に関しては「相手への補償」だけでなく「自身への補償」についても「〇」の印が付いています。自動車保険は主に7種の補償を1つにまとめたしくみで、選び方によってさまざまなリスクに備えることができるからです。

たとえば、昨今、数億円もの賠償額になる人身事故が多発していますが、自賠責保険だけでは補償に上限額があるため、支払うべき賠償金の全額を賄いきれず、その残額支払を自己負担しなければならなくなることから生活を破綻させてしまう可能性もでてきます。そのため、自動車保険に入っておけば、自賠責保険では不足する金額を保険金額で“無制限”を選択して備えることもでき、安心です。したがって、車を運転するなら基本的には自動車保険には加入するもの、と考えたほうがよいでしょう。

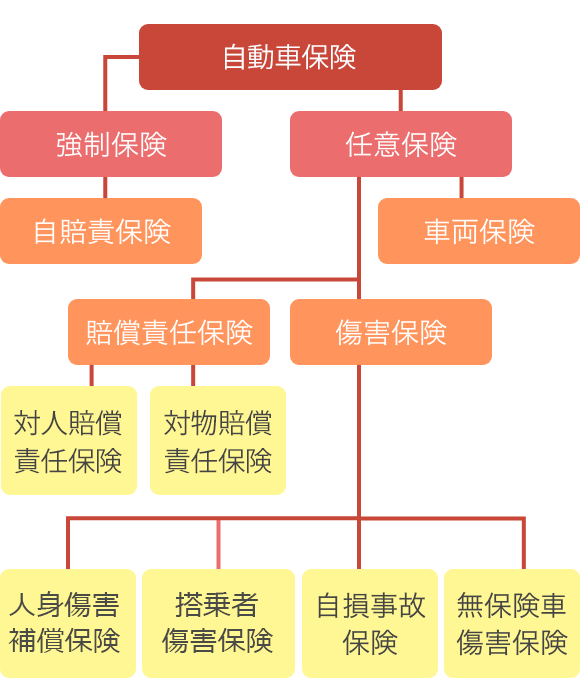

自動車保険は、名前の通り、自動車に関わるさまざまなリスクを補償するための保険です。リスクごとに分けた結果、自動車保険は主に7種の補償から選べるしくみになっています。

具体的には、「対人賠償責任保険」「対物賠償責任保険」「人身傷害補償保険」「搭乗者傷害保険」「自損事故保険」「無保険車傷害保険」「車両保険」の7種です。

自動車保険の種類

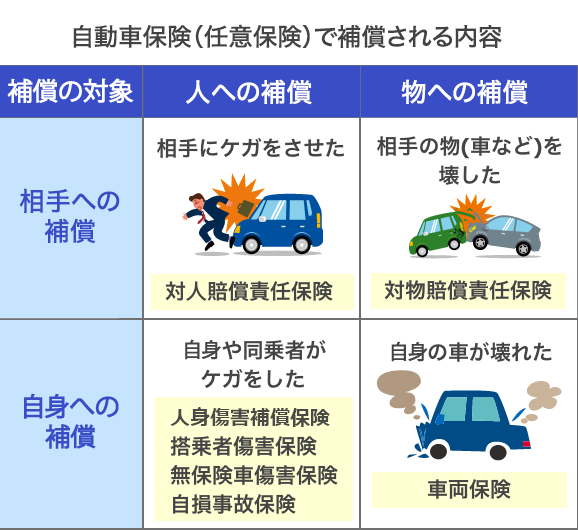

自動車保険の7種の補償は、主に「相手への補償」「自分への補償」に大別され、それぞれ「人」と「物」に対する補償に分かれます。具体的には下図のようになります。

事故相手にケガをさせた場合など、「相手への補償」のうち「人」に関する部分は、「対人賠償責任保険」でカバーできます。「自賠責保険も同じ補償なのでは」と思う方もいるかもしれませんが「半分正解」といえるでしょう。

他人を死傷させて法律上の賠償責任を負った場合に、自賠責保険の補償上限額を超える額について補償するのが「対人賠償責任保険」です。たとえば死亡事故であれば、3,000万円までは自賠責保険で補償されますが、3,000万円を超えた部分は対人賠償責任保険の守備範囲になっているのです。

続いて、上図の「相手への補償」のうち「物」に関しては「対物賠償責任保険」で補償されます。車や壁など他人の物を壊して法律上の損害賠償責任を負った場合に保険金が支払われます。

この【1】【2】の2つが自動車保険に加入する主な目的とされています。実際の賠償額が数億円に及ぶケースも多い現状を踏まえて、いずれも保険金額を“無制限”で契約するのがポイントといえそうです。

さて、上図の「自身への補償」のうち「人」に関する補償は4種あります。

まず、契約した自動車に乗っている人がケガをしたり後遺障害を負ったり死亡した際に保険金を受け取ることができる「搭乗者傷害保険」があります。

加えて、ガードレールや道路標識にぶつかったなど相手がいない事故による傷害をカバーする「自損事故保険」と、ひき逃げなどで事故相手がわからないケースでも泣き寝入りしなくて済むように、自身の保険で死亡・後遺障害をカバーする「無保険車傷害保険」が、一昔前まで3点セットで契約されていました。

実は、最後に登場した「人身傷害補償保険」は、「搭乗者傷害保険」、「自損事故保険」、「無保険車傷害保険」の3つの保険の補償が含まれています。その上、自分の過失分まで速やかに保険金として受け取ることができるので、最近ではこの保険を主軸にするケースが増えています。

そして、上図の「自身への補償」の「物」の補償は、「車両保険」です。契約した車両の修理代などを補償します。車両保険を契約する際には「車両保険(一般型)」か「車対車+A(エコノミー型)」のいずれかの種類を選びます。※

下表にあるようにこの2つの種類はそれぞれ補償範囲に差があり、「車対車+A(エコノミー型)」は補償範囲が狭い分だけ「車両保険(一般型)」より保険料負担は軽くなります。

車両保険は、自動車保険の主な7種の補償の中で特に保険料が高いため、補償範囲の選び方をしっかり検討することが、保険料を抑えるための大きなポイントとなります。

車両保険の種類と補償範囲の違いの例

| 車両保険 (一般型) |

車対車+A (エコノミー型) |

|

|---|---|---|

| 他人の自動車との接触や衝突 | 〇 | 〇 |

| 火災・爆発・台風・洪水・高潮・騒擾(じょう) | 〇 | 〇 |

| 飛来中または落下中の物との衝突 | 〇 | 〇 |

| 落書きやいたずら | 〇 | 〇 |

| 盗難 | 〇 | 〇 |

| 単独事故(自損事故) | 〇 | × |

| 当て逃げ | 〇 | × |

| 地震・噴火・津波 | × | × |

また、主契約となる自動車保険の主な7種の補償に加えて、さまざまな特約も用意されています。たくさんの種類がありますので、次の項で主なものを見ていきましょう。

自動車保険に限らず、保険や金融商品などを選ぶときは、「特約」にも目を配ることが重要です。「特約」は、いわゆるメインの補償にオプションで付帯するものであり、自動車保険ではその使い勝手を良くしたり、補償の厚みを増したりすることができるからです。各保険会社からさまざまな特約が用意されていますが、一般的に用意されている代表的な特約を以下でご紹介します。

自動車事故や日常生活における事故で被害者になった場合に、弁護士に委任する際にかかる費用等が補償されます。「もらい事故」など自分に責任がない事故の場合は保険会社の示談交渉サービスを使えないため、この特約が役立ちます。

日常生活上の自動車事故以外の事故で、他人を死傷させたり他人の物に損害を与えたりして法律上の損害賠償責任を負った場合に補償されます。自動車保険に特約で付帯すると保険金額を“無制限”で契約できたり、示談交渉サービスが付いていたりとメリットがあります。

友人から借りた車やレンタカーなど、他人の車両で運転中に事故を起こした場合に、その車両の持ち主の保険ではなく、自分の保険が使えるようにする特約です。ニーズが高いので、記被保険者(自分の自動車保険において保険を付ける車両を主に運転する人)が個人の契約については自動付帯されるのが一般的です。

125cc以下の原動機付自転車や50㏄以下の3輪以上の車両の運転中に事故を起こし、他人を死傷させたり、他人の物に損害を与えたりした場合に補償されます。補償を受けても自動車保険のノンフリート等級には影響が出ないことや、バイク保険を主契約で加入するよりも保険料が一般的に安いなどのメリットがあります。ただし、バイク保険に比べると補償内容が限定されていることもありますので、どちらが自分に合う補償内容かをしっかり確認する必要があります。

車両保険を契約する車両が新車登録から一定期間内(保険会社によって異なる)の場合に限り付帯できる特約で、全損あるいは修理費用が新車価格相当額の50%以上となった場合に、車の再購入費用として保険金を受け取ることができる特約です。なお、内外装・外板部品のみの損傷の場合や、盗難の場合には対象とはなりません。

車両保険の保険金支払時における自己負担額に関する特約で、保険期間中の最初の事故について、他の自動車との衝突・接触事故で、相手を確認できる場合に限り「1回目の事故:5万円、2回目以降:10万円」などの自己負担額を定めている場合でも、この特約を付帯している場合、自己負担額を差し引かずに保険金を受け取ることができる特約です。

そのほか、一部の保険会社での取扱いではありますが、特に関心が高いと思われる特約を2つ紹介します。

月々650~850円ほどでドライブレコーダーの貸与が受けられる特約で、現在、大手損害保険会社を中心に取り扱われています。貸与されたドライブレコーダーが衝撃を感知すると前後15秒ほどの画像とGPSによる位置情報が保険会社に報告され、事故報告が完了するというものもあります。安全運転を促すアラート機能や安全運転診断レポートのほか、あおり運転対策機能なども注目されています。

地震・噴火・津波による損害は車両保険の補償対象外ですが、この特約を付けると、地震等での全損時に限り、50万円を保険金として受け取ることができます。年間保険料は5,000円とする保険会社が多いようです。

さ自動車保険を選ぶ際によく目にするのは「ロードサービス」という言葉です。「ガス欠で車が動かなくなった」「タイヤがパンクした」「鍵をつけたままドアロックしてしまった」「バッテリーが上がって車が止まってしまった」など、車の“故障”に電話1本で駆けつけてくれる心強いサービスのことです。

「自動車事故には遭ったことがないけれどロードサービスは複数回利用した」という人も多く、カーライフに身近な存在です。一般社団法人 日本自動車連盟(以下「JAF」といいます)が提供するもののほか、自動車保険に無料の付帯サービスとされていたり、自動車保険の特約(有料)として用意されていたりすることもあります。

各保険会社で用意されているメニューはさまざまですが、以下では主なものをいくつか紹介します。

車が故障等で自力走行不能となった場合、レッカー車が出動し現場から修理工場等まで車を牽引してくれるサービスです。無料で牽引できる上限距離が設定されているため、修理工場を契約者側から指定するなどで上限距離を超える場合は、費用は自己負担になる点に注意が必要です。

キー閉じ込みをしてしまった際のカギ開けのほか、バッテリー上がりの際のエンジンの再始動、パンク時に契約者等が持っているスペアタイヤへの交換作業、ガス欠の際のガソリンお届け作業(ガソリン代は契約者等の負担)などを行います。

そのほか、落輪の引き上げ作業や、雪道でのスタックについて走行可能な場所まで引き出す作業、宿泊費用など、各保険会社でさまざまな異なるメニューを提供しています。上限回数や距離、費用の上限など、無料の範囲が設定されているのが一般的で、その内容は保険会社ごとに異なります。

ロードサービスは、あくまで故障対応であって事故ではないため、ロードサービスを使っても自動車保険の等級には全く影響ありません。自動車保険には加入する経路によって通販型(ダイレクト型)と対面販売型(対面型)に大別されますが、現状そういった経路によって違いがあるのではなく、保険会社ごとに異なります。

たとえば、レッカー移動の距離数や、ガス欠の補給可能なリットル数、宿泊日数など、各保険会社でそれぞれ差がありますので、どの保険会社の自動車保険にするか絞り込んだ段階で迷ったら、最後の決め手にこれらのロードサービスの手厚さを確認して判断してみるのもよいでしょう。

よく疑問に思う人が多いのは、JAFと自動車保険のロードサービスの違いについてです。簡単にいえば、自動車保険のロードサービスは「車」に、そしてJAFは「人」に付くイメージです。

たとえば、JAFはマイカー以外でのトラブルでもロードサービスが使えます。また、ロードサービスの補償内容もJAFのほうが幅広く手厚いため、自動車保険に付いている場合でも合わせて利用することで安心感を高めることもできます。

ちなみに、最近は保険会社の事故受付の対応が向上しています。以前は「平日のみの受付だけ」という時代もありましたが、現在は24時間365日、年中無休での事故受付が主流です。

さらに、事故受付の方法についても、フリーダイヤルを利用できない方向けの番号を用意しているところや、LINE※のトーク上での受付窓口もあるところなど、各社で違いが出てきています。

なお、土日祝日の事故処理については、受付のみのところもあれば、社員がすぐに対応するところなど、各保険会社で異なります。また、事故対応に関し、専任の担当者が付くところと付かないところも分かれます。いざ事故に遭ったときの安心感に差が出るところなので、気になる人はよく比較検討してみるのが良いでしょう。

自動車保険を自分で選ぼうと思ったとき、まず気になるのは保険料ですね。「保険料を節約したい」「見直しのポイントが知りたい」などとお考えの方もいることでしょう。

保険料を抑えるためには、まず自動車保険の保険料の決まり方について概要を知っておくことが重要です。自動車保険に初めて加入する人が知っておきたい保険料を抑えるポイントを7つ紹介します。

自動車保険は、安全運転を続けるベテランドライバーほど保険料が安く、運転経験の浅い初心者ドライバーほど保険料が高くなるしくみになっています。

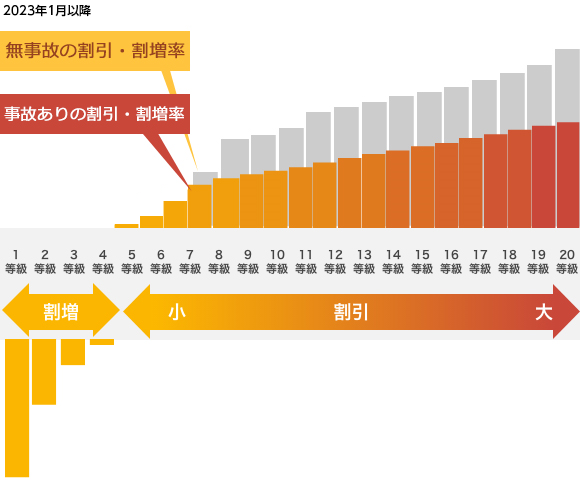

具体的には、自動車保険では保険期間中の事故の有無に応じて保険料の割増・割引が行われます。前年度の契約の事故の有無が翌年度の契約の保険料に反映されるというもので、この事故情報を「等級」として表示しています。

下図の【等級制度(ノンフリート等級制度)のしくみ】にあるように全部で20等級に分かれており、1年間無事故なら翌年度は1等級アップします。反対に自動車保険を使う事故を起こした翌年度は1~3等級ダウンします。

等級が上がるほど保険料の割引率が高くなる

初めて運転する人の例でいえば、一般的には6等級からスタートし、1年間無事故であれば翌年度は7等級になって割引され、3等級ダウンの事故を起こせば翌年度は3等級になって割引なし(割増あり)になります。

また、事故がある場合と無事故だった場合で、同じ等級でも割引率に差があります。たとえば、6等級のときに無事故で翌年度に7等級になった場合と、10等級のときに事故を起こして7等級になった場合とでは、割引率に差が出ます。

保険料を安くするには、まずは安全運転を続けることが重要です。※

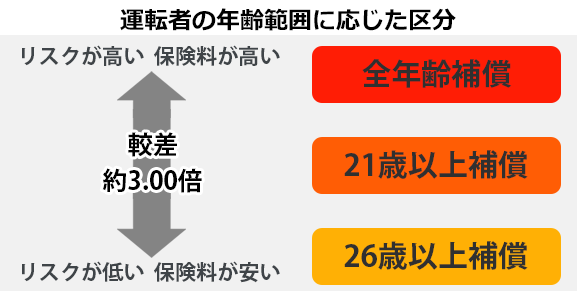

自動車保険の保険料は、同居の家族について、運転する人の年齢条件を設定すると設定しない場合の「全年齢補償」と比べて安くなります。自動車の事故率を年齢で見ると、20歳までの事故が最も多く、35歳くらいまで年齢が上がるほど事故率が下がる傾向にあります。そのため、運転する人に年齢範囲に応じた区分を設け、運転者の年齢が狭いほど大きく割引する制度が導入されています。

たとえば、夫婦2人とも28歳という場合なら、「26歳以上補償」という年齢条件を付ければ、年齢を問わず補償する「全年齢補償」に比べて保険料は割引され、安くなります。

出典:損害保険料率算出機構「自動車保険の概況2020年度(2019年度統計)」より抜粋

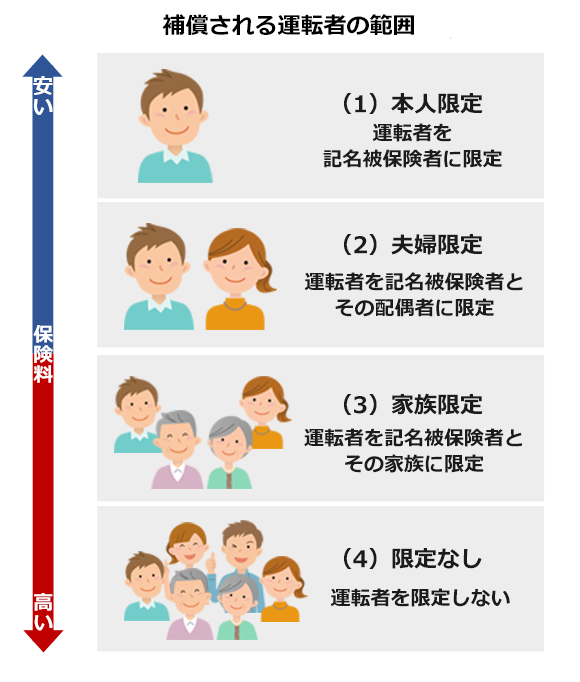

保険の対象になる人が少ないほどその保険で保険金請求する確率が減ることから、運転者を限定すると保険料の割引を受けられます。運転者を記名被保険者1人に限定するほど割引率が大きく保険料は安くなり、夫婦、家族、限定なし、というように運転者の対象者が増えるにつれて保険料は高くなります。家族構成と普段の自動車の用途を考えて、運転者を限定することにより、上手に保険料を抑えられます。

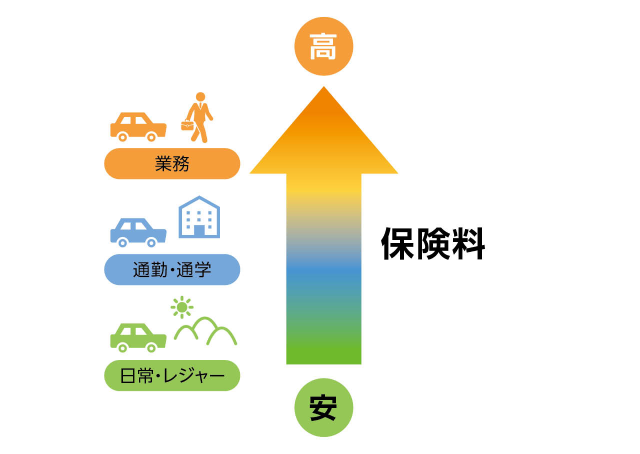

自動車保険には、自動車を乗る機会が少ないほど、事故に遭うリスクが減少するため、保険料が安くなるという前提があります。

たとえば、自動車保険の使用目的が「業務用」であれば乗車時間は長くなることが予想されますが、「日常・レジャー用」であれば週末やレジャーのわずかな時間だけと限定されるため保険料は安くなります。同様の理由で、走行距離が長いより短いほうが保険料が安くなる保険会社もあります。

また、車の型式によっても保険料が変わります。具体的には、自動車の型式ごとに事故リスクを区分した「型式別料率クラス」が適用されているからです。構造や性能など自動車ごとの特性やその自動車を運転するユーザーも型式ごとに差があり、リスクが異なります。そのため、一般的には普通乗用車よりも軽自動車の方が保険料は安くなります。

これから自動車を購入することを検討している人は、車の選び方や使い方を工夫することで、自動車保険の保険料を抑える要素はさまざまなものがあることを覚えておくとよいでしょう。

自動車保険の主な7種の補償の中で、保険料負担が特に大きいのは車両保険です。補償範囲をしっかり検討することが、保険料を抑えるための大きなポイントです。

自動車が古くなれば車両保険そのものを付帯しないという方法もありますが、車両保険は補償範囲の違いによって2つのタイプ(「車両保険(一般型)」と「車対車+A(エコノミー型)」)が用意されていることが一般的です。そのため、車両保険で備えておきたいのであれば、2つの補償タイプのうち、補償が限定される「車対車+A(エコノミー型)」を選ぶのも一策です。自損事故や当て逃げの補償が無い代わりに保険料を安くできます。

さらに、車両保険で設定する自己負担金額(免責金額)を高めに設定すると保険料が安くなります。事故が起きたときに自己負担となる金額が増えることにはなってしまいますが、少額の損害であればわざわざ自動車保険を使いたくない、という方や、運転技術に自信がある人は一考の価値があります。

運転免許証を返上する高齢者の方や、自動車が不要な利便性の高い地域に移り住んだ方など、自動車を手放すという方も中にはいるでしょう。保険料の負担を押さえる方法として、利用しなくなった自動車を引き継ぐ方法もあります。

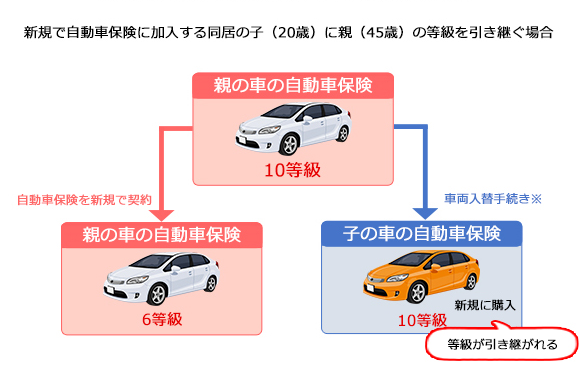

たとえば同居の親子間の場合、等級の高い親などから車を引き継ぐことができれば、保険料負担を抑えることができます。以下のように、等級の高い親の自動車を同居の子どもが引継ぎ、親は新たに車を購入する場合のケースを見てみましょう。

同居の親子間における等級の引継ぎ

親の等級を引き継ぐことができれば、親の保険料は自動車保険の新規加入で等級が下がり高くはなるものの、年齢条件により子どもが新規加入する場合に比べれば抑えられることがあります。したがって、車両入替と等級引継ぎをあわせて利用することで、保険料の総額を抑えられる可能性が出てくるのです。

自動車保険に限らず、保険は支払い方法を長期にするほど同じ補償でも保険料が安くなります。

たとえば、保険会社によっては、長期契約した自動車保険の保険料を一括で支払うと、同じ条件で1年契約した場合よりも、トータルの保険料が抑えられる場合があります。また、保険料の払込方法については、1年ごとに保険料を支払う「年払い」や半年ごとに保険料を支払う「半年払い」を選択することで、毎月保険料を支払う「月払」よりトータルの保険料を抑えられるのが一般的です。

このほか、自身に必要のない特約を見直したり、他の保険会社で相見積もりを取ったりして保険会社を変えてみるのも有効です。少しずつでも工夫してみてはいかがでしょうか。

言うまでもありませんが、自動車の運転技術は経験値がモノを言うため、身体的な衰えが現れる高齢者や免許取り立ての10代後半~20代の方の事故率は高い傾向にあります。それにともなって自動車保険の保険料も高くなるため、保険料を抑える視点はとても重要です。

保険料を抑えるための端的な方法は補償内容・範囲を絞ることです。そもそも保険は貯蓄ではカバーできない事態に備えるものであり、事故発生時に高額となる可能性が高い補償から優先的に備えるべきとも言え、数億円に及ぶこともある「相手への補償」を先ず備えた方がよいでしょう。したがって、対人賠償責任保険、対物賠償責任保険そして「自分のための補償」である人身傷害補償保険の3つを重点的に備えるのも1つの考え方です。

冷静に考えると、一般的な車種であれば全損した場合でも数百万円程度でしょう。そのため、車両保険は対人賠償責任保険や対物賠償責任保険に比べれば優先順位は下げてもよいかもしれません。車両保険の保険料は自動車保険の多くを占めるため、最初は安い車や軽自動車を選ぶなど車選びを工夫すれば、思いのほか保険料全体が安くなる可能性もあります。

自動車保険の選び方を考えるうえで理解しておきたいのが、加入方法に「通販型(ダイレクト型)」と「対面販売型(対面型)」があることです。

対面販売型(対面型)は、保険代理店の担当者と代理店の店舗や自宅などの場所で対面で自動車保険に加入する方法です。保険代理店は保険会社からの委託により、代理店手数料を受け取って保険募集するしくみであり、その分だけ自動車保険料は割高になる傾向があると言えるでしょう。

それに対して、通販型(ダイレクト型)は、インターネットや電話などを通じて保険会社との直接のやりとりで加入するしくみで、対面販売型(対面型)での代理店手数料等といった諸経費などを削減でき(反面、広告費等の諸経費が発生しますが)、比較的割安な保険料水準になっていると言えるでしょう。

ただし、これは全体的な傾向の話であって、必ずしも通販型(ダイレクト型)の方が安くなるとは言えません。たとえば、高齢者の自動車保険の保険料は通販型(ダイレクト型)より対面販売型(対面型)のほうが割安な保険料となるケースもよくあります。

よって、全体の傾向として通販型(ダイレクト型)で割安な保険料となるケースは多いものの、必ずしも対面販売型(対面型)が割高とは限らない点に注意が必要です。なお、主な違いは以下の表のとおりです。

「通販型(ダイレクト型)と対面型の自動車保険の違い」

| 対面型 | 通販型(ダイレクト型) | |

|---|---|---|

| 加入方法 | 代理店の担当者を通じて自動車保険に加入する。 | ウェブサイトや申込書類の郵送等によって自動車保険に自分自身で直接加入する。 |

| 保険料 | 保険会社が代理店に支払う代理店手数料が必要なため、通販型(ダイレクト型)よりも保険料は高め。 | 代理店手数料は不要な場合が多いため、対面型よりも保険料は安め。ただし、事故にあう可能性が高いと判断される条件の場合は、保険料が高くなることも。 |

| 補償内容の決め方 | 代理店の担当者と相談して決めることができる。 | 基本的に自分で考えて決める(ただし、ウェブサイトや電話で保険会社に相談することはできる)。 |

| 事故現場へのかけつけ | 代理店の担当者によっては事故現場にかけつけてくれることもある。 | 保険会社の担当者が事故現場にかけつけることはない(一部保険会社ではかけつけサービスを提供)。 |

| 保険会社との事故後のやりとり | 代理店の担当者を通してやり取りを行う場合もある。 | 契約者が直接やり取りを行う。 |

通販型(ダイレクト型)と対面販売型(対面型)は、保険料水準の違いだけではなく、ぞれぞれの特徴も押さえて選んだほうがよいでしょう。

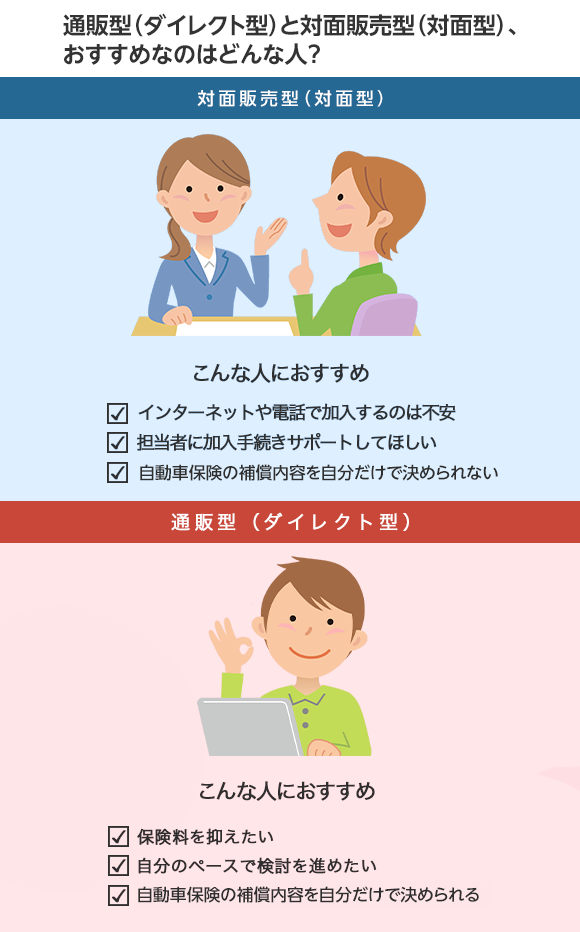

たとえば、対面販売型(対面型)は、インターネットや電話での申し込みでは不安が残る人、加入手続きのサポートをしてもらいたい人、また担当者に相談して補償内容を決めたい人に人気です。一方、通販型(ダイレクト型)は、全体的に保険料が割安であることのほかに、好きな時間にじっくり自分のペースで検討したり、自分で調べて決めたりしたい人に向いています。

ご自身がどちらにあてはまるのかも、押さえておきたいポイントです。

自動車保険の保険料は、「一般的な金額はいくら」と一言でいうことは実はとても難しいことです。なぜなら、仮にまったく同じ条件の車について複数の保険会社で保険料を試算しても、それぞれ保険料が異なる現状があるからです。

その自動車保険が「通販型(ダイレクト型)か対面販売型(対面型)か」でも保険料は異なりますし、「保険料の決定に年間走行距離を反映しているかどうか」によっても変わります。また「ゴールド免許割引」が設定されていても保険会社によって割引率が異なりますので、実際に保険料を試算してみなければわからない状況です。

そのため、ご自身に必要な補償を備えつつ、できるだけ保険料を抑えた自動車保険を探したいという場合には、実際に保険会社に見積もりを取ってみるのがよいと思います。各保険会社に電話で問い合わせをしたり、各保険会社のホームページで1つずつ見積もりを取ったりする方法もありますが、手軽に調べられるのは一括見積もりサイトを使うことです。

1回の入力だけで複数社の見積もりが取れるので、手間も少なく合理的です。また、相見積もり結果から保険料の相場感がつかめるほか、保険会社ごとのサービスの特徴も比較できます。

自動車保険は、もしものときに備えて必ず入っておきたいものですが、あらゆるリスクに万全に備えようとすると、その保険料は高くなっていきます。そのため、ご自身にとって必要性が低いと考えられる補償については条件を付けたり、特約を付けるなどして補償範囲を限定的にさせたりする工夫が、保険料を抑える重要なポイントです。

これらの検討は、一見複雑で難しいと感じるかもしれません。けれども、一度取り組んでしまえば、以後の保険料をずっと抑える効果があり、家計にゆとりをもたらします。時間があるときに一度、ご自身の自動車保険の補償内容を見直してみてはいかがでしょうか。

慶応義塾大学にて保険学を専攻。損害保険会社・生命保険会社勤務を経て1998年FPとして独立、現在に至る。今は個人のコンサルティングを主軸に、講演、執筆を行う。主な保険分野の著書に『「保険に入ろうかな」と思ったときにまず読む本』『知らないと損をする!間違えない保険選びのツボ』日本経済新聞出版社、『1時間でわかる やれば得する! 保険の見直し100の鉄則』技術評論社、『世界一シンプルな保険選び』日本文芸社などがある。

https://www.office-takeshita.com

※このページの内容は、一般的な情報を掲載したものであり、個別の保険商品の補償/保障内容とは関係がありません。ご契約中の保険商品の補償/保障内容につきましては、ご契約中の保険会社にお問合せください。

※税制上・社会保険制度の取扱いは、このページの掲載開始日時点の税制・社会保険制度に基づくもので、すべての情報を網羅するものではありません。将来的に税制の変更により計算方法・税率などが、また、社会保険制度が変わる場合もありますのでご注意ください。なお、個別の税務取扱いについては所轄の税務署または税理士などに、社会保険制度の個別の取扱いについては年金事務所または社会保険労務士などにご確認のうえ、ご自身の責任においてご判断ください。

( 掲載開始日:2021年12月28日 )

2212886-

2401

最短5分から

1番安い自動車保険を見つけよう!