※このサイトは楽天インシュアランスプランニング株式会社が運営し、掲載する保険会社に一括して見積もりを依頼するサービスを提供しています。

(最終更新日:2021年8月25日)

自動車事故でご自身や同乗者がケガなどをしてしまった場合には自分自身に過失があると、事故の相手から十分な補償を受けられないことがあります。そのようなときに役立つのが任意の自動車保険の1つである「人身傷害保険」です。この記事では、人身傷害保険がどのようなときに役立つのか、保険金の支払い例をもとにわかりやすく解説します。また、人身傷害保険と同様に自分自身や同乗者のケガなどを補償する「搭乗者傷害保険」との違いについてもご紹介します。

自動車の任意保険は、対物賠償保険や対人賠償保険など自動車事故における「相手側に対する補償」と、車両保険や人身傷害保険などの「自分の体や車、同乗者に対する補償」の大きく2つに分けることができます。

人身傷害保険とは、ご自身や同乗者が事故で死傷した際の治療費や休業などによる損害を対象とした補償です。「物」の損害ではなく「人」の損害をカバーする保険の1つとなります。

自動車事故でご自身や同乗者がケガなどをした場合、相手だけでなく自分にも過失があれば、過失割合によって相手からの補償額が決まるため、自分自身の損害については補償されないという可能性があります。そんなときに、ご自身や同乗者のケガなどを補償する「人身傷害保険」が役に立ちます。人身傷害保険の特徴は、過失あり・過失なし・過失の割合がどれくらいかに関係なく、ご自身の加入している保険から実際の損害額に応じて保険金が支払われる点です。

具体的には、人身傷害保険に加入していることで、保険金額の範囲内で実際にかかった治療費や、働けない間の補償、精神的損害、死亡・後遺障害の場合の損害額などが過失の割合に関係なく支払われます。また、入院や通院が長期化した場合や、後遺障害が生じて介護費用が必要になった場合なども補償されます(ただし、支払いの対象になる損害は保険会社によって異なります)。

自動車事故で当事者双方に過失がある場合、任意保険の対人賠償保険や対物賠償保険などでは相手方から支払われる損害賠償金は過失相殺が加味されることとなります。

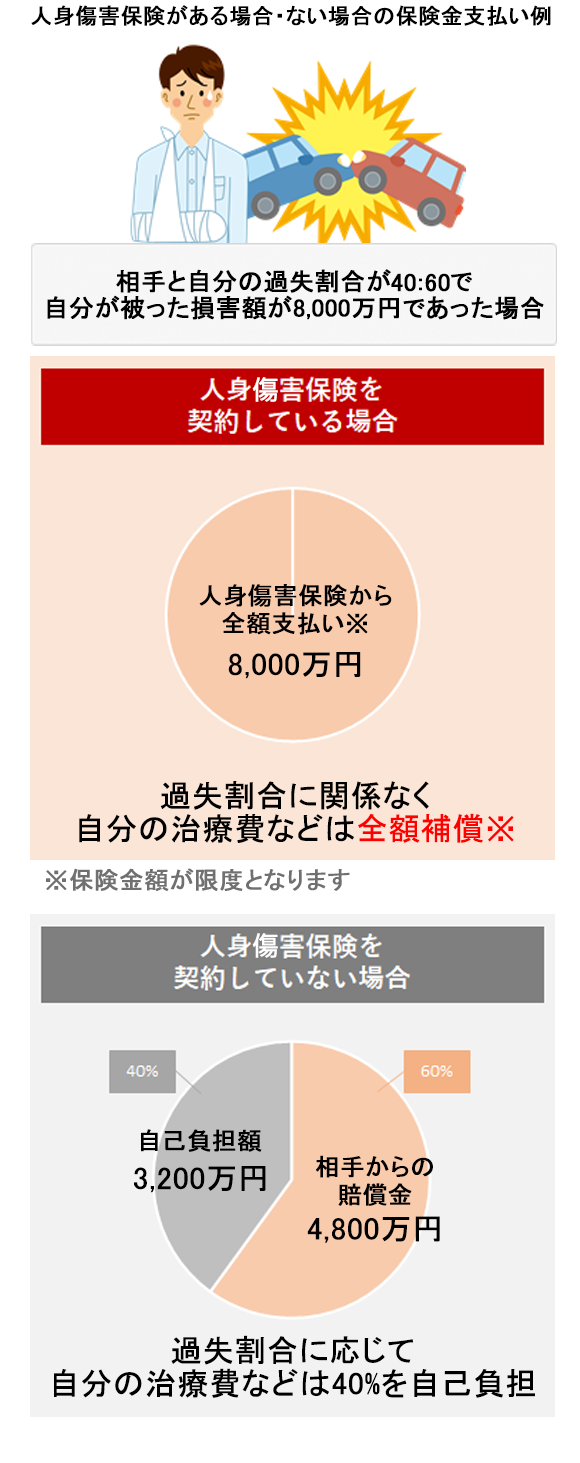

例えば、以下のように被った損害額が8,000万円だとしましょう。当事者双方の過失割合が「40:60」で、自分の過失40%、相手の過失60%だとした場合、仮に人身傷害保険を契約していないと相手から損害賠償金として受け取れる金額は4,800万円となります。そのため、自己負担額は3,200万円となります。

しかし、人身傷害保険を契約している場合には過失相殺による減額がされず、損害額の8,000万円を保険金として、相手方からの損害賠償に先行して受け取ることができます。

(出典)一般社団法人日本損害保険協会「損害保険Q&A」をもとに作成

保険金は相手側との示談交渉が成立していなくても請求後に支払われます。そのため人身傷害保険は、実際の損害額を比較的スピーディーにカバーできる保険なのです。なお、すでに相手方から自賠責保険金や損害賠償金などを受け取っている場合には、「約款に定める基準・計算方法に基づいて計算された損害額にもとづき算出された実際の損害額」からそれらを控除した金額が保険金額を限度額として支払われることになります。

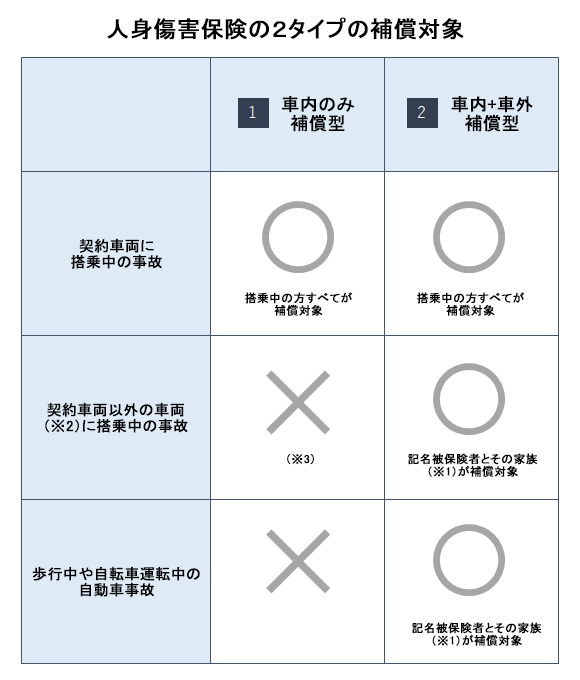

人身傷害保険は、補償範囲の違いによって2つのタイプがあります。一般的には、契約車両に搭乗中の事故を補償する「車内のみ補償型」と、契約車両以外の車両に搭乗中の事故、歩行中や自転車運転中の事故も補償する「車内+車外補償型」の2タイプから選べます。

(※1)「家族」とは以下の方をいいます。

・記名被保険者の配偶者

・記名被保険者またはその配偶者の同居の親族

・記名被保険者またはその配偶者の別居の未婚の子

(※2)「契約車両以外の車両」には、記名被保険者、その配偶者またはこれらの方の同居の親族が所有または主に使用する自動車は含みません。また、社用車など勤務先の自動車に業務のために搭乗している間は、補償の対象となりません。

(※3)記名被保険者またはその家族等が、他人の車など契約の車以外(自家用8車種に限る)を自ら運転中の事故については、他車運転特約の適用により補償されます(ただし、契約で設定されている運転者の範囲外の方が運転中の事故については、補償の対象となりません)。

「契約車両に搭乗中の事故」だけを補償する「車内のみ補償型」は、契約車両に搭乗していれば自分自身はもちろん家族も乗車中の補償対象になります。さらに、家族以外の友人など、乗車中のすべての方が補償の対象になります。しかし、「契約車両以外の車両に搭乗中の事故」「歩行中や自転車運転中の事故」は補償の対象にしていません。なお、保険金は保険金額を限度としてそれぞれの搭乗者に生じた損害額が支払われます。

「車内+車外補償型」は、「契約車両に搭乗中の事故」「契約車両以外の車両に搭乗中の事故」「歩行中や自転車運転中の事故」のいずれも補償します。記名被保険者とその家族※が補償の対象となります。

例えば、「バスに乗っているときに事故が起きてケガをした」、「歩行中に車にひかれてケガをした」、「自転車に乗っているときに車にひかれてケガをした(自転車単独事故や歩行者との事故は除く)」などの場合も補償の対象になります。「車内+車外補償型」は、「車内のみ補償型」に比べると補償の範囲が広いといえるでしょう。

(※1)「家族」とは以下の方をいいます。

・記名被保険者の配偶者

・記名被保険者またはその配偶者の同居の親族

・記名被保険者またはその配偶者の別居の未婚の子

人身傷害保険は、自動車事故における双方の過失割合に関わりなく、示談の結果を待たずに保険金を受け取ることができる保険です。過失割合に関する示談交渉が長引く可能性もありますので、治療費が高額になって自分の過失分が持ち出しになる場合などにスピーディに補償が受け取れるのは大きなメリットです。

では、人身傷害保険は必要な保険なのでしょうか?補償額の面から言えば、「いる・いらない」は判断が分かれるところかもしれませんが、人身傷害保険に入ることで、過失割合における自らの過失分の補償も速やかに受け取れることで治療に専念できる効果は、大きな利点でしょう。

デメリットがあるとすれば、保険料負担が重くなる点です。ただ、人身傷害保険は自動車保険の任意保険の他の6つの保険(対人賠償保険、対物賠償保険、搭乗者傷害保険、自損事故保険、無保険車傷害保険、車両保険)が浸透後に、最後に登場しました。そのため、搭乗者傷害保険や自損事故保険の補償内容と重複する部分もあります。このような点に注目してみるとよいかもしれません。例えば、人身傷害保険に加入するかわりに搭乗者傷害保険には加入しない、など合理的に保険料を抑えている人もいます。

人身傷害保険への加入を検討するときに比較して迷うのが「搭乗者傷害保険」です。「人身傷害保険」も「搭乗者傷害保険」もともに任意の自動車保険の補償であり、自分自身や同乗者がケガをしたときなどに支払われる保険ですが、その違いについてわかりにくいと思われる方もいるのではないでしょうか。それぞれの主な違いについて比較して見てみましょう。

人身傷害保険と搭乗者傷害保険の主な違いの1点目は、支払われる保険金です。契約した車が事故にあった場合、人身傷害保険では「実際の損害額」が支払われます。具体的には、自動車事故によるケガの治療費(実費)や、働けなくなった場合の収入減(休業損害)、精神的損害等の実際の損害などを合計した総損害額に対して保険金が支払われます。一方、搭乗者傷害保険では「契約時に定めた保険金額」が支払われます。

人身傷害保険と搭乗者傷害保険の主な違いの2点目は、保険金が支払われるタイミングです。人身傷害保険は過失割合の算定や示談の成立の有無に関わらず保険金が先払われますが、総損害額(実際にかかった費用や損害の合計)を算出しなければなりません。

一方、搭乗者傷害保険は死亡・後遺障害・ケガなどに合わせて契約時に定めた一定額が保険金として支払われます。具体的には、死亡や後遺障害の場合、ケガの場合など、それぞれあらかじめ定められた金額が支払われます。搭乗者傷害保険は総損害額を確定する必要がないので、人身傷害保険よりもさらにスピーディーな対応を期待できる点が特徴です。

主な違いの3点目は、人身傷害保険と搭乗者傷害保険の補償の範囲です。人身傷害保険、搭乗者傷害保険とも、「契約車両に搭乗中の事故」であれば運転者を含め搭乗者全員を補償の対象にします。しかし、「契約車両以外の車両に搭乗中の事故」や「歩行中・自転車運転中の自動車事故」も補償の対象にしているのは、人身傷害保険だけです(ただし、「車内+車外補償型」のみ)。

なお、「車内+車外補償型」の場合「契約車両以外の車両(※2)に搭乗中の事故」および「歩行中・自転車運転中の自動車事故」においては、補償対象は記名被保険者とその家族(※1)となります。

(※1)「家族」とは以下の方をいいます。

・記名被保険者の配偶者

・記名被保険者またはその配偶者の同居の親族

・記名被保険者またはその配偶者の別居の未婚の子

(※2)「契約車両以外の車両」には、記名被保険者、その配偶者またはこれらの方の同居の親族が所有または主に使用する自動車は含みません。また、社用車など勤務先の自動車に業務のために搭乗している間は、補償の対象となりません。

したがって、バスやタクシーに搭乗中に事故に遭ってしまったり、歩行中に自動車事故などでケガをしたりしても、搭乗者傷害保険から保険金は支払われません。

| 人身傷害保険と搭乗者傷害保険の補償範囲の主な違い | ||

|---|---|---|

| 人身傷害保険 | 搭乗者傷害保険 | |

| 補償を受けられる人 | 同乗者全員 (運転者も同乗者も対象) |

同乗者全員 (運転者も同乗者も対象) |

| 補償される内容 | 治療関係費、休業損害、精神的損害、逸失利益等 | 死亡または後遺障害、ケガによる入通院に対しての一時金など |

| 支払い方法 | 実損分の支払い | 定額払い |

| 支払いタイミング | 実損分が確定した後 | 医師の診断による入院および通院の合計日数が、5日以上を経過した時点 |

| 補償範囲 | 車内のみ/車内・車外を選べる | 車内のみ |

人身傷害保険は、記名被保険者とその家族について、契約車搭乗中以外の自動車事故も対象にできるため、補償範囲が搭乗者傷害保険よりもワイドであることがメリットです。

一方、搭乗者傷害保険は、ケガの症状が確定次第、保険金が一時金でスピーディーに支払われることがメリットです。両方に加入していれば、すぐに支払われる搭乗者傷害保険を当座の費用に充てつつ、治療が終わってから実際の損害額の全額を人身傷害保険で受け取ることができます。

両方の保険が必要なのかどうかは考えが分かれるところですが、実際の損害額が保険金額を限度に受け取れる人身傷害保険だけにするのは合理的な考え方です。ただし、事故で心身ともにボロボロな時に、なけなしの貯蓄を取り崩して治療費に充てる…というのはあまり精神衛生上良いものではありません。治療費に充てられるだけの貯蓄が無い人や、教育資金など他に充てるべき貯蓄を取り崩すのを避けたい人の場合は、人身傷害保険と搭乗者傷害保険の両方に入るのがおすすめです。

人身傷害保険の保険金額(保険会社から支払われる1名あたりの保険金の上限)は、3,000万円から4,000万円、5,000万円、6,000万円、7,000万円…と1,000万円単位で無制限まで設定できることが一般的です。設定する保険金額はいくらくらいが妥当なのでしょうか。

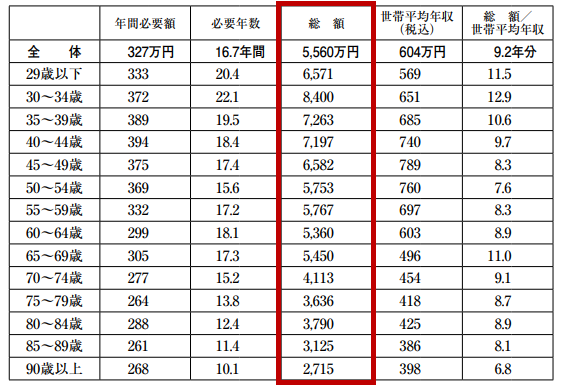

一般的な相場で考えるというよりも、人身傷害保険金額を検討するときに参考にしたいのが、世帯主(家計の中心者)が事故で死亡したときなどにどのくらいの経済的備えが必要になるか、保険金額がいくらもらえると、経済的に問題ないのか、ということです。以下は、世帯主に万が一のことがあった場合における経済的備えに関する年齢別の調査データです。どの程度の備えが必要となるのか、1つの目安とすることができます。

世帯主が万一の場合の家族の必要生活資金(世帯主年齢別)

(出典)公益財団法人 生命保険文化センター「平成30年度生命保険に関する全国実態調査」より

必要な補償は、補償の対象になる人の年齢や収入なども考慮したうえで、適切な人身傷害保険の保険金額を設定するとよいでしょう。

なお、ご自身に万が一のことがあった場合に備える保険としては「生命保険」もあります。人身傷害保険のほか生命保険にも加入している場合には、自動車事故でご自身が死傷した際には生命保険からの補償も受けることができます。しかし、生命保険は契約者本人のみが補償される保険であるため、同乗者のケガなどは補償されません。自分自身に加え同乗者の補償もしっかり確保するためには、人身傷害保険の加入を検討する必要があります。

「搭乗者傷害保険」の保険金額(死亡時)は、1,000万円が1つの目安です。保険会社にもよりますが、人身傷害保険に入るプランの場合は、搭乗者傷害保険の保険金額を500万円に減額できたり、搭乗者傷害保険を付けないという保険会社もあります。中には、初めから500万円、1,000万円、2,000万円などから保険金額を選べる場合もあります。手厚く2,000万円まで付けられる保険会社も。ただし、保険金額が大きくなる分だけ保険料負担も高くなる上に、人身傷害保険と補償が重複する部分もある点には留意する必要があります。

よく考えてみれば、ケガや死亡に備えて、すでに生命保険や医療保険などでカバーしているという人も少なくありません。人身傷害保険との補償の重複も加味すれば、人身傷害保険「あり」のプランの場合は搭乗者傷害保険は0~500万円程度、人身傷害保険「なし」のプランで入るなら搭乗者傷害保険は1,000万円程度が、1つの目安と言えそうです。少なくとも、搭乗者傷害保険は、対人賠償保険や対物賠償保険のように保険金額「無制限」で契約する必要性は低いです。

なお、中には「事故相手からの賠償金も得られるから人身傷害保険も搭乗者傷害保険も要らないのでは」と考える人もいるかもしれません。しかし、例えば台風や洪水などの自然災害で起きた事故に関しては賠償責任は発生しないため、事故相手から治療費を受け取ることはできません。やはり人身傷害保険あるいは搭乗者傷害保険で、最低限の補償は確保しておくほうが安心です。

最後に、人身傷害保険に加入する際に知っておくべき点や注意したいポイントを解説します。

補償を手厚くすれば安心ではありますが、その分保険料の負担が増えてしまうのは悩ましいところです。「適切な補償は必要だけど、保険料はできるだけ抑えたい」という場合にはぜひ「補償の重複」がないかをチェックしましょう。補償の重複とは、一般的には、同種の補償となる複数の損害保険を契約している状態のことをいいます。自動車保険などの損害保険では、複数の保険を契約しても、重複した補償の受け取り(二重取り)はできないため、保険料の負担だけが増えてしまうのです。

自動車保険において補償の重複が起きやすいのは、車を2台以上持っているという場合が挙げられます。前述のとおり、人身傷害保険は2タイプ(「車内のみ補償型」と「車内+車外補償型」)に分かれますが、例えば、1台目の車で人身傷害保険の「車内+車外補償型」を契約していて、2台目以降の車でも新たに「車内+車外補償型」を契約している場合などに注意が必要です。

注意点としては、重複が発生しやすくなるのは「車内+車外補償型」の“車外補償”の部分です。具体的には、「契約車両以外の車両に搭乗中の自動車事故」「歩行中・自転車運転中の自動車事故」の補償が重複しやすくなります。なぜかというと、1台目の車で「車内+車外補償型」の契約をしていれば、2台目以降の車がたとえ「車内のみ補償型」の契約であっても、 “車外補償”のある「車内+車外補償型」を契約している車の人身傷害保険でカバーできるからです。したがって、2台以上の車を持っている場合には、補償が重複していないか、チェックしてみるとよいでしょう。保険料の総額を抑えられる可能性があります。

なお、補償の重複を解消しても、「車内のみ補償型」で契約している車について補償を受けられなくなることはありません。しかし、「車内+車外補償型」で契約している人身傷害保険を解約すると、2台とも車外補償は受けられなくなりますのでご注意ください。補償内容をよく理解したうえで補償の重複を解消し、契約を管理することが重要です。不安を感じる方は、保険会社へ確認してみるとよいでしょう。

人身傷害保険は自動車事故で死傷したときに保険金が支払われる保険ですが、すべてのケースで保険金が支払われるわけではありません。飲酒による自動車事故や地震・噴火による自動車事故など、自動車事故の状況などによっては、補償を受けられないこともあります。

保険金が支払われない例として、以下のケースが挙げられます。該当する場合は、人身傷害保険に加入していても保険金は支払われません。あらゆる自動車事故を補償の対象にしているわけではない点に注意が必要です。

保険金が支払われない例

・被保険者の故意または重大な過失によって生じた損害

・被保険者の自殺行為・犯罪行為・闘争行為によって生じた損害

・被保険者の無免許運転、酒酔い運転、麻薬・シンナーなどを使用した運転によって生じた損害

・戦争、内乱、暴動などの異常な事態によって生じた損害

・地震・噴火またはこれらによる津波によって生じた損害

・被保険自動車を競技、曲技もしくは試験のために使用すること、または被保険自動車を競技、曲技もしくは試験を行うことを目的とする場所において使用することによって生じた損害

(出典)一般社団法人日本損害保険協会Q&A

※保険会社により保険金が支払われないケースは異なることがあります。詳しい条件は、約款などでご確認ください。

人身傷害保険に加入する際に押さえておきたいのが等級への影響です。自動車保険の等級制度(ノンフリート等級制度)とは、契約者の事故歴にもとづき保険料の割増率・割引率を決める20段階に区分(1等級~20等級)している制度です。等級が下がると、割引率が下がってしまい、そのぶん保険料が上がることになります。では、人身傷害保険を利用した場合、等級は下がってしまうのでしょうか?

結論としては、人身傷害保険で保険金を受け取ったとしても翌年の等級は下がりません。そもそも、保険を使う事故は、1回の事故で翌年の等級が3等級下がる「3等級ダウン事故」、1回の事故で翌年の等級が1等級下がる「1等級ダウン事故」、事故を起こしても翌年の等級に影響しない「ノーカウント事故」の3つに分かれますが、人身傷害保険だけから保険金が支払われた事故は「ノーカウント事故」に分類されるからです。

ただし、同じ自動車保険でも、「対人賠償保険」や「対物賠償保険」などから保険金が支払われた事故は、3等級ダウン事故または1等級ダウン事故に分類され、翌年の等級は3等級または1等級下がります。したがって、人身傷害保険以外の保険から保険金が支払われる場合は、翌年以降の等級や保険料への影響を理解したうえで保険を使いましょう。

日本では、利益を得たときは税金が課税されるのが基本です。収入を得たり運用で増えたときには所得税、お金をもらったときには贈与税、そして、亡くなった家族から相続したときには相続税がかかります。

それでは、自動車事故の際に受け取るお金についてはどうかというと、まず、事故相手から受け取った賠償金や車両保険からの保険金は非課税です。というのは、失ったものを補うために支払われたお金であり、利益を得たわけではないためです。けがの治療に関して支払われる傷害保険(搭乗者傷害保険・自損事故保険・無保険車傷害保険など)からの保険金についても、同様に非課税です。

要注意なのは、傷害保険からの死亡保険金で、一般的な生命保険と同様に、税金がかかる場合があります。具体的には保険料を被保険者(死亡した人)が負担し、相続人が保険金を受取った場合は相続税の課税対象になります。

また、第三者が保険料を負担していた場合は保険金受取人に贈与税が、保険料を負担していた人自身が保険金受取人の場合は所得税(一時所得)の課税対象になります。

「人身傷害保険」は、自分自身や搭乗者が自動車事故で死傷したときに実際に生じた損害額に対し保険金が支払われる保険です。「過失割合を問わず保険金が支払われる」ことと「示談交渉の成立を待たずスピーディーに保険金が支払われる」ことが特徴です。 類似する保険として「搭乗者傷害保険」があります。搭乗者傷害保険が実際に生じた損害額に関わらず、契約時に定めた一定額が保険金として支払われるのに対して、人身傷害保険は実際に生じた損害額に対し保険金が支払われます。ただし、保険金が支払われるタイミングについては、損害額の算定を行わなくてよい搭乗者傷害保険のほうがスピーディーです。そのため、搭乗者傷害保険から支払われる保険金を当座の費用に充て、人身傷害保険で実際の損害額を補えるようにしておく、という方法を検討することもできます。

また、自動車保険の他に「生命保険」でご自身の万が一に備えることもできます。ただし、生命保険は同乗者のケガなどは保障の範囲外であるため、同乗者の補償までしっかり確保するためには人身傷害保険への加入が必要です。

なお、人身傷害保険の加入にあたり、2台以上車を持っている場合には補償の重複が発生しやすいことや、被保険者に故意または重大な過失がある場合など保険金が支払われないケースがあることも、事前に確認しておきましょう。

慶応義塾大学にて保険学を専攻。損害保険会社・生命保険会社勤務を経て1998年FPとして独立、現在に至る。今は個人のコンサルティングを主軸に、講演、執筆を行う。主な保険分野の著書に『「保険に入ろうかな」と思ったときにまず読む本』『知らないと損をする!間違えない保険選びのツボ』日本経済新聞出版社、『1時間でわかる やれば得する! 保険の見直し100の鉄則』技術評論社、『世界一シンプルな保険選び』日本文芸社などがある。

https://www.office-takeshita.com

税制上・社会保険制度の取扱いは、このページの掲載開始日時点の税制・社会保険制度に基づくもので、すべての情報を網羅するものではありません。将来的に税制の変更により計算方法・税率などが、また、社会保険制度が変わる場合もありますのでご注意ください。なお、個別の税務取扱いについては所轄の税務署または税理士などに、社会保険制度の個別の取扱いについては年金事務所または社会保険労務士などにご確認のうえ、ご自身の責任においてご判断ください。

(掲載開始日:2021年8月25日)

2107378(1)-2207

最短5分から

1番安い自動車保険を見つけよう!